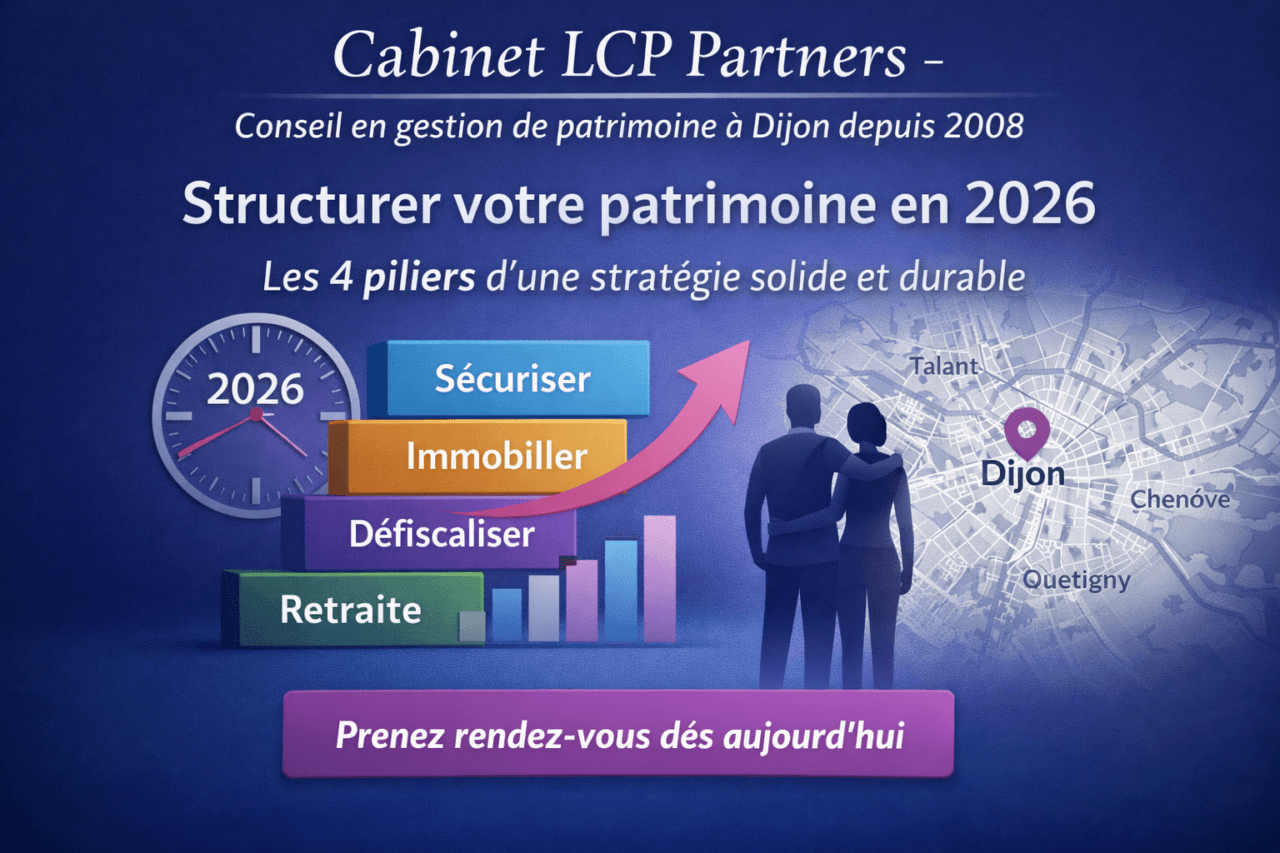

📌 Pourquoi 2026 est une année clé pour structurer votre patrimoine

Un environnement économique et fiscal plus exigeant

L’année 2026 s’inscrit dans un contexte économique complexe : inflation durable, taux d’intérêt élevés, fiscalité sous tension et marchés financiers plus volatils.

Dans ce cadre, laisser son patrimoine évoluer sans stratégie globale devient risqué.

Pour les cadres dirigeants, professions libérales et chefs d’entreprise, une mauvaise structuration patrimoniale peut entraîner :

- Une surimposition évitable;

- Une allocation inefficace;

- Une transmission mal anticipée.

👉 C’est précisément là qu’un conseil en gestion de patrimoine à Dijon expérimenté intervient.

L’importance d’un accompagnement personnalisé

Depuis 2008, le Cabinet LCP Partners accompagne ses clients dans la durée, avec une approche indépendante et sur mesure.

Chaque stratégie patrimoniale est construite autour d’objectifs clairs : sécuriser, optimiser, transmettre.

👉 Découvrir notre cabinet et notre méthode.

Pilier n°1 – Organiser et sécuriser votre patrimoine financier

L’assurance vie, socle patrimonial en 2026

L’assurance vie reste en 2026 l’enveloppe patrimoniale la plus complète.

Elle permet d’investir sur les marchés financiers tout en bénéficiant d’une fiscalité attractive et d’une grande souplesse de gestion.

Exemple concret :

Un épargnant disposant de 300 000 € en assurance vie peut générer des revenus complémentaires tout en limitant la fiscalité sur les rachats après 8 ans.

Dans une logique de gestion patrimoniale, l’assurance vie est aussi un outil clé de transmission hors succession.

Diversifier les supports pour sécuriser la performance

Une allocation financière efficace repose sur la diversification :

fonds euros nouvelle génération, ETF, fonds thématiques, private equity, obligations.

Un expert en patrimoine adapte la stratégie selon :

- Votre horizon de placement;

- Votre fiscalité globale;

- Votre appétence au risque.

Objectif : rechercher de la performance sans surexposition.

📆 Prenez rendez-vous pour optimiser votre allocation financière

Pilier n°2 – Structurer intelligemment votre patrimoine immobilier

SCPI : investir dans l’immobilier sans gestion

Les SCPI permettent d’accéder à l’immobilier professionnel (bureaux, santé, commerces) sans contraintes de gestion.

Elles offrent des revenus réguliers et une mutualisation des risques.

Exemple :

Un investissement de 150 000 € en SCPI peut générer environ 6 000 € de revenus annuels, selon la stratégie retenue.

Les SCPI s’intègrent parfaitement dans une stratégie d’optimisation de la fiscalité grâce au cadre de l’assurance-vie ou à la déduction des intérêts d’emprunt.

LMNP et déficit foncier : optimiser la fiscalité immobilière

Le LMNP permet de percevoir des loyers faiblement fiscalisés grâce à l’amortissement comptable.

Il est particulièrement adapté aux investisseurs fortement imposés.

Le déficit foncier permet quant à lui d’imputer jusqu’à 10 700 € par an sur le revenu global.

👉 Découvrir le déficit foncier

Pilier n°3 – Optimiser votre fiscalité durablement

Défiscaliser intelligemment en 2026

En 2026, la défiscalisation ne doit jamais être un objectif isolé.

Elle doit s’intégrer dans une stratégie patrimoniale globale, cohérente et durable.

Loi Malraux et Monuments Historiques

La Loi Malraux permet une réduction d’impôt pouvant atteindre 30 % des travaux, sous conditions.

Les Monuments Historiques offrent une déduction fiscale sans plafonnement.

⚠️ Ces solutions nécessitent un conseil patrimonial expérimenté pour éviter tout risque juridique ou fiscal.

📩 Contactez-nous pour valider l’éligibilité de votre situation

Pilier n°4 – Préparer votre retraite et la transmission

Le PER, un levier fiscal et retraite incontournable

Le Plan d’Épargne Retraite (PER) permet de déduire les versements du revenu imposable.

Exemple :

Un contribuable imposé à 45 % versant 25 000 € sur un PER économise 11 250 € d’impôt.

La nue-propriété pour anticiper sans fiscalité

La nue-propriété permet d’investir avec une décote immédiate de 30 à 40 %, sans fiscalité pendant la durée du démembrement.

C’est une solution idéale pour :

- Préparer la retraite;

- Réduire l’IFI;

- Transmettre dans des conditions optimales.

FAQ – Vos questions sur la structuration patrimoniale en 2026

Pourquoi structurer son patrimoine plutôt que multiplier les placements ?

Multiplier les placements sans cohérence crée des déséquilibres fiscaux et financiers.

Une stratégie globale permet d’optimiser rendement, fiscalité et transmission.

Quelle est la différence entre assurance vie et PER ?

L’assurance vie est polyvalente et liquide.

Le PER est orienté retraite avec un avantage fiscal immédiat.

Le Cabinet LCP Partners, conseil en gestion de patrimoine à Dijon permet de les combiner efficacement.

Comment réduire ses impôts en 2026 sans prendre de risques excessifs ?

SCPI, PER, déficit foncier et Malraux permettent une réduction d’impôt maîtrisée.

📩 Contactez-nous pour une étude personnalisée

Quels placements privilégier pour préparer sa retraite ?

PER, assurance vie et nue-propriété sont complémentaires.

Comment structurer efficacement son patrimoine immobilier ?

La diversification entre SCPI, LMNP et immobilier ancien est essentielle.

Pourquoi choisir le Cabinet LCP Partners ?

Créé en 2008, le Cabinet LCP Partners est aujourd’hui une référence en gestion de patrimoine à Dijon.

Avec plus de 140 avis positifs et une note de 5/5 sur Google, notre cabinet est reconnu pour :

- Sa disponibilité;

- Sa réactivité;

- Son accompagnement sur mesure.

Conclusion – Structurer aujourd’hui le patrimoine de demain

En 2026, structurer son patrimoine est un levier essentiel pour sécuriser son avenir financier.

Anticiper, diversifier et optimiser permet de transformer vos revenus et votre capital en véritable projet patrimonial.

📆 Ne laissez pas votre patrimoine stagner, prenez rendez-vous avec nos experts dès maintenant !