La période de la déclaration de revenus est souvent source de stress et d’incertitudes.

Pour vous aider, le Cabinet LCP Partners vous propose cet article pour aborder la déclaration 2024 avec sérénité et efficacité.

Que vous soyez salarié, indépendant ou retraité, découvrez comment optimiser votre déclaration, tout en respectant la législation. 🧐📊

Tout d’abord, jusqu’à quand peut-on réaliser sa déclaration d’impôt ?

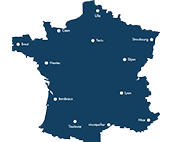

Voici un rappel des dates limites de déclaration en ligne pour l’année 2024, selon votre département de résidence :

- Pour les départements 01à 19, et les non-résidents : 23 mai 2024 à 23hr59;

- Pour les départements 20 à 54 : 30 mai 2024 à 23hr59;

- Pour les départements 55 à 976 : 6 juin 2024 à 23hr59.

L’ensemble des foyers doivent obligatoirement réaliser leur déclaration d’impôt en ligne.

Cependant, pour ceux qui sont dans l’impossibilité de le faire, une déclaration papier doit être réalisée et déposée au plus tard le 21 mai 2024.

Comprendre les bases de la déclaration de revenus

La déclaration de revenus est une étape cruciale pour tous les contribuables, car elle détermine non seulement votre contribution fiscale, mais influe également sur les prestations et les aides auxquelles vous pourriez prétendre. Voici ce que vous devez savoir 🧭.

Définition et importance 📜

La déclaration de revenus est le document par lequel vous informez l’administration fiscale de tous vos revenus perçus durant l’année écoulée. Ce processus permet de calculer l’impôt dû sur ces revenus. Ne pas la soumettre correctement peut entraîner des pénalités ou vous faire manquer des avantages fiscaux importants. C’est donc un acte à la fois obligatoire et essentiel pour maintenir votre conformité fiscale.

Calendrier des déclarations 🗓️

Chaque année, les dates de déclaration varient légèrement, mais elles sont généralement fixées au printemps. Pour 2024, il est crucial de noter les échéances spécifiques, mentionnées ci-dessus 📅.

Documents nécessaires pour déclarer 🗂️

Préparer à l’avance tous les documents nécessaires est la clé pour une déclaration sans stress. Voici une liste non exhaustive des documents à rassembler :

- Déclarations de revenus de l’année précédente;

- Relevés de salaires ou de pensions;

- Justificatifs de revenus indépendants;

- Relevés bancaires indiquant des revenus d’intérêts;

- Preuves de dépenses déductibles.

Rassemblez ces documents dès que possible pour éviter les précipitations de dernière minute.

Vous souhaitez optimiser votre pression fiscale, prenez Rdv en ligne avec l’un de nos consultants

Nouveautés fiscales 2024

Chaque année apporte son lot de modifications législatives ou réglementaires qui peuvent affecter votre déclaration de revenus. Pour 2024, plusieurs changements importants ont été introduits, influençant la manière dont vous devez préparer et soumettre vos documents fiscaux. Voici un aperçu de quelques nouveautés pour cette année fiscale. 📈🔍

Nouveau barème et seuils réhaussé ⚖️

Pour 2024, l’administration fiscale a introduit plusieurs nouvelles mesures, notamment des ajustements aux barèmes de l’impôt. Ainsi, le seuil minimum applicable à chaque tranche est relevé de 4,8%.

Mise en place d’un questionnaire

Lorsque vous aurez effectué votre déclaration en ligne, vous retrouverez un questionnaire dans l’étape « Résumé », afin notamment que l’Administration fiscale s’assure que vous n’avez pas oublié de signer un changement d’adresse.

Adresse des logements des enfants étudiants

Dorénavant, si votre enfant étudiant rattaché à votre foyer fiscal occupe un logement dans le cadre de ses études, il convient d’indiquer cette adresse.

Modification des conditions de la réduction d’impôt pour dons

A compter de cette déclaration d’impôt, la réduction pour dons concerne également les « œuvre et organismes d’intérêt général concourant à l’égalité entre les femmes et les hommes ».

Régime du meublé touristique

Si vous êtes propriétaire d’un bien meublé touristique qui est classé et que vous déclarez en micro BIC ces revenus, alors votre abattement est de 92% contre 71% l’année dernière.

En revanche, si vous être propriétaire d’un bien meublé touristique non classé, bien qu’un recours devant le Conseil d’Etat soit pendant, la règle sera identique à l’année dernière. Vous bénéficierez d’un abattement de 50% sur ces revenus, sous réserve que ceux-ci soient inférieurs à 77 700 euros.

Conseils pour optimiser votre déclaration

Optimiser votre déclaration de revenus peut vous aider à réduire votre charge fiscale et à maximiser vos retours potentiels. Voici des conseils pour une optimisation efficace de votre déclaration de revenus en 2024. 💼💡

Déductions et crédits d’impôts 💸

Les déductions et crédits d’impôt sont des outils puissants pour réduire votre impôt à payer. Par exemple, les frais de garde de jeunes enfants, les dons à des associations, et les dépenses d’installation de système de charge pour véhicule électrique peuvent souvent être déduits. Il est important de conserver toutes les justifications de ces dépenses au cours de l’année pour les déclarer efficacement.

Stratégies de défiscalisation 🔍

Il existe diverses stratégies pour réduire légalement votre imposition, comme l’investissement dans certaines zones géographiques ou secteurs promus par le gouvernement, ou l’utilisation de dispositifs spécifiques comme la loi Pinel pour l’investissement immobilier.

Par ailleurs, contribuer à des plans d’épargne retraite peut non seulement sécuriser votre avenir financier mais aussi réduire votre base imposable.

Utilisation des outils en ligne 💻

Profitez des outils en ligne mis à disposition par l’administration fiscale pour faciliter votre déclaration. Ces plateformes peuvent non seulement vous aider à remplir votre déclaration plus efficacement, mais elles vous permettent également de réaliser des simulations pour estimer votre impôt.

Erreurs à éviter

La déclaration de revenus est une démarche délicate où de petites erreurs peuvent avoir de grandes conséquences. Pour éviter les pièges courants et les soucis qui peuvent en découler, il est essentiel de connaître les erreurs les plus fréquentes et de savoir comment les rectifier. Voici quelques conseils pour vous aider à établir votre déclaration. 🚫📉

Les pièges communs ⚠️

Voici quelques erreurs fréquemment rencontrées lors des déclarations de revenus :

- Omission de revenus : Tous les revenus doivent être déclarés, y compris ceux qui peuvent sembler insignifiants ou ceux générés à l’étranger. L’omission peut entraîner des pénalités ou des audits fiscaux;

- Erreurs de calcul : Avec la complexité des lois fiscales, les erreurs de calcul sont courantes. Utiliser un logiciel de déclaration peut aider à minimiser ces erreurs;

- Mauvaise utilisation des déductions et crédits : Il est très important de comprendre quelles déductions et quels crédits vous pouvez légalement revendiquer pour éviter des redressements fiscaux;

- Déclaration tardive : Soumettre votre déclaration après la date limite peut entraîner des pénalités. Marquez les échéances dans votre calendrier et prévoyez suffisamment de temps pour préparer votre déclaration.

Comment les rectifier 🔄

Si vous vous rendez compte d’une erreur après avoir soumis votre déclaration, il est possible de rectifier la situation :

- Pour les revenus perçus en 2023, vous pouvez utiliser le service de déclaration en ligne des impôts, sur la période du 31 juillet 2024 au 4 décembre 2024;

- Consultez un professionnel : Si vous n’êtes pas sûr de la manière de rectifier une erreur, ou si la situation est complexe, il peut être judicieux de consulter un expert fiscal.

Préparer votre déclaration de revenus ne doit pas être une source de stress. Avec les bons outils et une bonne préparation, vous pouvez non seulement respecter les délais mais également optimiser votre situation fiscale.

Mais votre fiscalité doit être un sujet à aborder tout au long de l’année et pas seulement en période de déclaration fiscale. Le Cabinet LCP Partners se tient à votre disposition, pour vous aider à optimiser votre fiscalité. 🌟